C’est quoi un talon de paie?

Bon, réglons une chose en partant : si à votre travail on utilise « relevé de paie » au lieu de « talon de paie », c’est la même chose. C’est un document que votre employeur a l’obligation de vous remettre à chacune de vos paies, en ligne ou en version papier.

Que vous soyez comme la majorité des salariés, payé chaque semaine ou aux deux semaines, que vous soyez payé les fameux « jeudis de paie » ou le mardi, que vous soyez un travailleur saisonnier, temporaire ou permanent; vous êtes censé recevoir un talon de paie de votre employeur.

Vous aurez besoin de vos talons de paie à diverses occasions, si vous faites une demande auprès d’un prêteur, par exemple. Le dernier relevé de l’année vous permettra également de valider les chiffres inscrits sur vos formulaires d’impôt (feuillet T4 et autres) pour vous assurer qu’il n’y a pas d’erreurs.

Bon à savoir : un talon de paie vous permet également de vérifier si votre employeur a fait des erreurs, par exemple, dans votre nombre d’heures travaillées, ou vos heures supplémentaires, parfois payées plus cher. C’est une bonne raison pour y jeter un coup d’œil.

Comment lire son talon de paie?

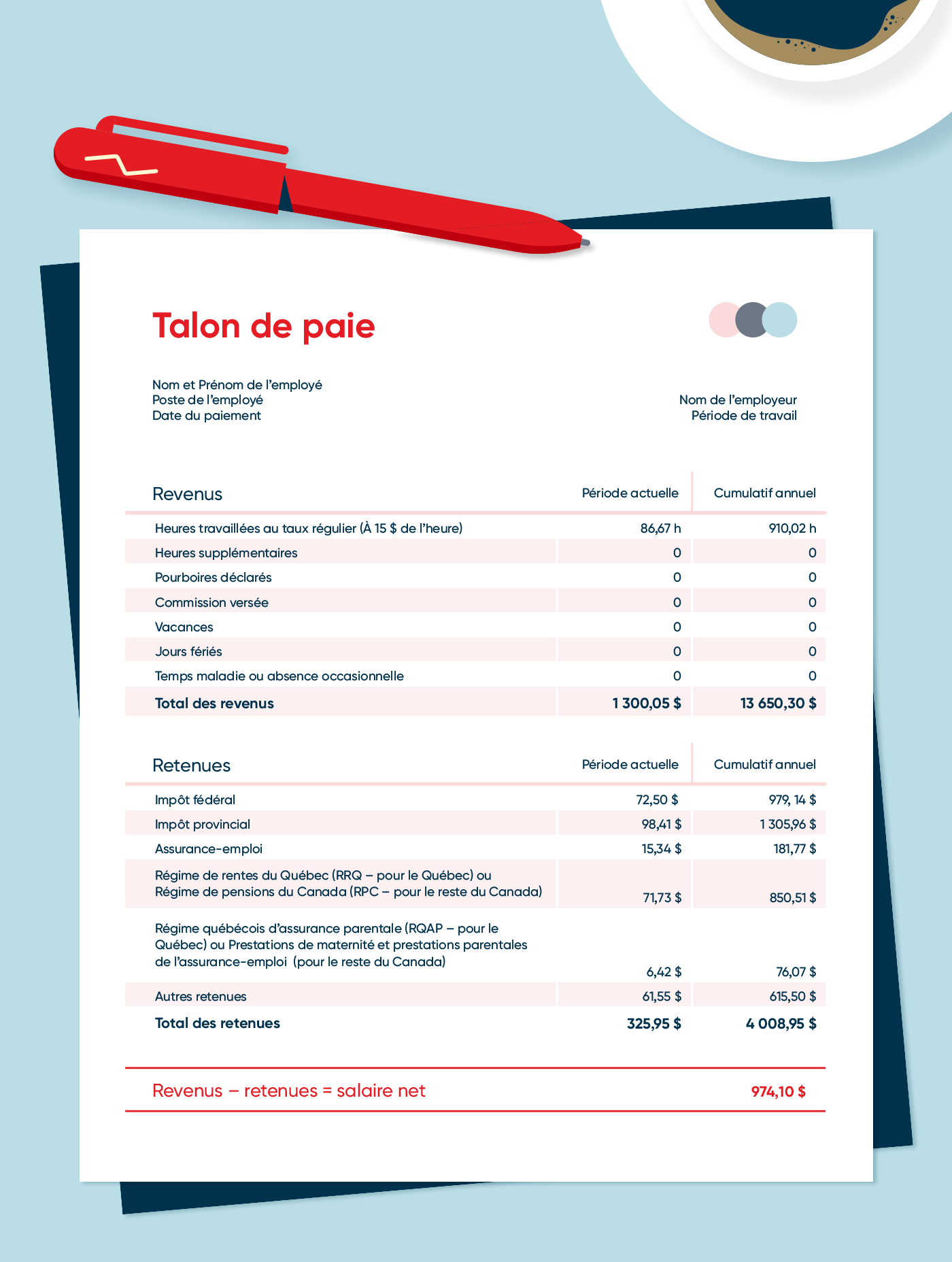

La première chose à savoir c’est qu’il est généralement divisé en quatre sections :

1. L’identification

C’est une section où on retrouve les coordonnées de votre employeur et les vôtres. Assurez-vous qu’elles sont à jour. Vous pourriez également y voir le titre de poste que vous occupez et votre numéro d’employé.

On y retrouve aussi la période de travail (soit la ou les semaines pour lesquelles vous êtes payé), la date du paiement et parfois même un numéro de paie (ex. : 12 sur 26 dans le cas de paies aux deux semaines).

2. Le salaire

Dans cette section, vous avez le détail du nombre d’heures travaillées et votre taux horaire, soit combien vous êtes payé pour une heure de travail. Assurez-vous que ces informations sont exactes.

Cette section peut aussi inclure les heures supplémentaires — parfois payées avec un taux horaire plus élevé selon la politique de votre employeur. Si c’est le cas pour votre type d’emploi, c’est aussi dans cette section que vous retrouverez vos montants de pourboire ou vos commissions. On y trouve aussi les primes, les bonis ou les indemnités versés. Toutes ces sommes additionnées constituent votre salaire brut, avant les retenues comme l’impôt, par exemple.

Des montants peuvent aussi être indiqués aux lignes suivantes :

- Vacances : soit le nombre d’heures ou le montant accumulé pour vos prochaines vacances, qui représente généralement de 4 % à 6 % de votre salaire;

- Jours fériés : congé pour lequel vous êtes payé;

- Maladie ou absence occasionnelle : si vous avez été malade ou absent lors d’une journée où vous deviez travailler.

3. Les retenues

C’est ici que les abréviations font leur entrée. Les retenues sont toutes les déductions à la source, c’est-à-dire des sommes que votre employeur prélève sur votre paie pour les remettre aux gouvernements.

À partir du moment où vous êtes salarié, vous contribuez au financement des services publics, comme l’assurance maladie, l’assurance-emploi, la construction des routes, des écoles, etc.

Voici les principales :

- Impôt fédéral et impôt provincial : Calculées en fonction de votre revenu brut, ces retenues fiscales apparaissent sur votre talon de paie et sont établies selon un taux progressif d’imposition. Plus vous gagnez d’argent, plus vous êtes imposé. Si vous avez deux emplois ou d’autres formes de revenus, ne soyez pas étonné si vous avez à payer des impôts supplémentaires à la fin de l’année.

- Assurance-emploi (AE) : C’est une cotisation qui sert à financer les prestations versées aux personnes en situation de perte d'emploi, d'invalidité ou de congé de maternité, entre autres. Si jamais vous perdez votre travail, vous aurez droit vous aussi à des prestations d’assurance-emploi. Et vous serez bien content.

- RPC et RRQ : RPC, c’est l’acronyme du Régime de pensions du Canada. Au Québec, les travailleurs contribuent au RRQ, le Régime de rentes du Québec, qui est le fonds de pension gouvernemental pour tous les travailleurs, employés ou autonomes. Vous y cotiserez durant toutes les années où vous serez sur le marché du travail. À partir du moment où vous prendrez votre retraite, vous recevrez une rente mensuelle du régime auquel vous avez contribué.

- RQAP et Prestation de maternité et prestations parentales de l’assurance-emploi : C’est le Régime québécois d’assurance parentale qui est exclusif au Québec. C’est votre participation à une prestation pour les nouveaux parents qui doivent prendre un congé parental lors de la naissance ou l’adoption d’un enfant. Cela remplace une partie de leur salaire. Dans les autres provinces canadiennes, les travailleurs cotisent aux Prestations de maternité et prestations parentales de l’assurance-emploi. Pas d’abréviation ici pour ce programme.

Quelles sont les autres retenues sur votre talon de paie?

- Assurances collectives : Plusieurs employeurs offrent un programme d’assurances collectives pour vous aider à payer les coûts du dentiste, de l’optométriste, des médicaments, de l’assurance invalidité, etc. Si c’est le cas pour votre emploi, un montant est alors prélevé sur chaque paie.

- RRS, RPDB, RPD, RCD, RVER ou REER collectif : Ces acronymes désignent les différents types de régimes de retraite que peut offrir votre employeur. Ils ont plusieurs avantages comme celui de favoriser l’épargne des travailleurs en prévision de la retraite. Votre employeur peut décider de cotiser au régime de retraite de ses employés, ce qui permet d’accumuler encore plus d’argent pour vos « vieux jours ». Si un programme de régime de retraite est en place au travail, c’est un bon investissement, profitez-en.

- RAA : C’est le régime d’achats d’actions qui offre la possibilité d’acheter des actions de votre employeur s’il est coté en bourse. Il peut être avantageux de devenir actionnaire de votre entreprise surtout si votre employeur bonifie votre cotisation.

- Autres : Votre employeur peut aussi retenir des sommes pour des cotisations syndicales, des droits d’adhésion à des associations professionnelles, des transferts à vos régimes d’épargne enregistrés personnels et des dons de charité.

Un conseil : Des erreurs peuvent toujours se produire, même dans les retenues. Par exemple, si vous vous êtes entendu avec votre employeur pour pouvoir bénéficier de l’assurance collective dès votre entrée en poste (et non pas après trois mois comme c’est le cas habituellement), assurez-vous qu’un montant a bien été prélevé à votre première paie. Il peut arriver que l’information n’ait pas été transmise au service de la paie. C’est pourquoi il vaut toujours mieux de jeter un coup d’œil à chaque talon de paie.

4. Le salaire net

C’est la section la plus courte, mais probablement la plus importante à vos yeux. C’est le montant qu’il vous reste une fois que toutes les retenues ont été retirées de votre salaire brut et qui est déposé dans votre compte bancaire.

Dans cette section, vous retrouverez également le cumul de tous les revenus reçus et de toutes les retenues prélevées sur votre paie depuis le début de l’année en cours.

Au travail, aux études ou encore, en année sabbatique

Aucuns frais mensuels pour tous les 18-24 ans

Pendant combien de temps faut-il garder son talon de paie?

C’est un document à garder soigneusement tout au long de l’année. Créez un dossier (sur votre ordinateur ou dans une chemise en carton) où vous pourrez les classer au fur et à mesure. Une fois que vous aurez reçu votre dernier talon de paie de l’année, vous pourrez alors ne conserver que celui-là puisqu’il indique les montants cumulatifs des 12 derniers mois.

Vous pouvez vous débarrasser des autres relevés en le faisant toutefois de façon sécuritaire (allô déchiquetage!) puisqu’ils contiennent vos informations personnelles. Vous ne voulez pas qu’elles tombent entre de mauvaises mains.

Il est conseillé de garder ses talons de paie (au moins celui avec le cumul de toute l’année) pour une période de 6 ans après avoir transmis votre rapport d’impôt. C’est une règle qui s’applique à toutes les pièces relatives à vos déclarations d’impôt. Vous aurez ainsi tout en main au cas où vous seriez soumis à une vérification fiscale. On ne vous le souhaite pas.

Voici un exemple de talon de paie

Vous devriez maintenant être en mesure de mieux comprendre les acronymes et les retenues qui apparaissent sur votre talon de paie; mais s’il y a des éléments qui restent encore nébuleux pour vous, demandez des précisions à votre employeur.

Et puis si vous vous demandez quoi faire avec votre paie : bâtissez un plan d’épargne, faites un budget si ce n’est pas déjà fait, amassez un fonds d’urgence en cas d’imprévus et commencez à épargner pour réaliser vos projets.

Pour des conseils sur comment mieux gérer votre argent, inscrivez-vous à notre infolettre. Pour vos questions, on est là.